Cushman & Wakefield: accertamento fiscale annullato

- Scritto da Studio Reggi

- Categoria In Evidenza

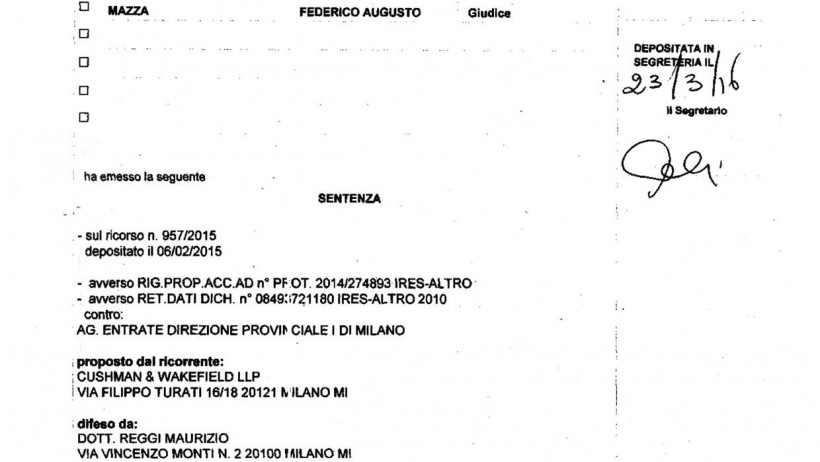

Cushman & Wakefield, difesa dal dott. Maurizio Reggi, ha vinto il ricorso tributario contro l’Agenzia delle Entrate.

L’intervento del dott. Maurizio Reggi su Il Sole 24 Ore e la sentenza:

La sede italiana della nota società di intermediazione operante nel mercato immobiliare mondiale, recentemente ceduta da Exor della famiglia Agnelli a Dtz, aveva ricevuto, dall’Agenzia delle Entrate, la richiesta di consegnare tutte le certificazioni relative alle ritenute d’acconto subite nel 2010. Le prestazioni di intermediazione, infatti, devono essere assoggettate a ritenute d’acconto da parte dei committenti che rivestano la qualifica di sostituti d’imposta. Tali trattenute sono sottoposte alla particolare disciplina prevista dall’art. 25-bis, terzo comma, del D.P.R. 29 settembre 1973, n. 600 secondo cui esse vanno scomputate dall’imposta relativa al periodo di imposta di competenza qualora siano già state operate al momento di presentazione della dichiarazione dei redditi relativa. Diversamente devono essere scomputate dal reddito del periodo d’imposta in cui le mediazioni vengono pagate e le ritenute operate. Ne consegue che le ritenute subite da Cushman & Wakefield in relazione alle intermediazioni immobiliari avvenute nel 2010 avrebbero dovuto essere detratte dal reddito del 2010 se, al momento di presentare il mod. unico 2011, i compensi fossero già stati pagati e le ritenute praticate. Qualora i compensi fossero stati pagati successivamente, lo scomputo delle ritenute relative al 2010 avrebbe potuto avvenire nel periodo di imposta del pagamento.

L’Agenzia delle Entrate ha proceduto al controllo formale (ex art. 36-ter del D.P.R. 29 settembre 1973, n. 600) della dichiarazione dei redditi di Cushman & Wakefield per verificare la corrispondenza delle certificazioni da essa prodotte sia con i dati indicati nella sua dichiarazione dei redditi sia con le informazioni ricevute da altri enti e soggetti.

Cushman & Wakefield, essendo una società a rilevanza mondiale, con sedi dislocate in più continenti dove si applicano sistemi contabili differenti, ha adottato una procedura comune per tutte e scomputa le ritenute subite, non per competenza, ma per cassa, cioè esclusivamente dal reddito del periodo d’imposta in cui le mediazioni sono pagate. Conseguentemente, in relazione alle prestazioni effettuate nel 2010, ma i cui compensi sono stati ricevuti nel 2011, essa ha detratto le ritenute dal reddito del 2011 anche se sono state operate prima della presentazione del mod. Unico 2011. Tale condotta non ha comportato un minor versamento di imposte nel 2010, ma, al contrario, Cushman & Wakefield ha versato, nel 2010, un importo maggiore del dovuto che ha recuperato solo l’anno successivo. Si può dire che Cushman & Wakefield abbia finanziato lo Stato italiano per l’ammontare delle ritenute che avrebbe dovuto scomputare già dal reddito prodotto nel 2010 (essendo relative a mediazioni del 2010, operate prima della presentazione della dichiarazione dei redditi mod. Unico 2011), ma che ha detratto dal reddito del 2011 (periodo di imposta in cui sono state operate).

Questo comportamento è stato ritenuto lecito dal Ministero delle Finanze il quale, con circolare n. 24 del 10 giugno 1983 ha precisato che <<la detraibilità “per competenza” delle ritenute subite nell’anno di presentazione della dichiarazione, su provvigioni pagate prima di tale presentazione ed imputabili all’anno precedente, è stata prevista dal legislatore nel chiaro intento di agevolare il soggetto passivo delle ritenute medesime. Da ciò discende che le ritenute relative alle provvigioni predette, ove per qualsiasi ragione non vengano scomputate dall’imposta dell’anno cui sono imputabili le provvigioni medesime, potranno essere comunque detratte dall’imposta dell’anno in cui le provvigioni stesse sono state pagate>>.

Cushman & Wakefield ha prodotto all’Agenzia delle Entrate tutta la documentazione richiesta spiegando, a più riprese, la legittimità del suo comportamento. Per questo è stata assistita dal Dottore Commercialista Giancarlo Dello Preite di Milano.

La Direzione Provinciale I di Milano dell’Agenzia delle Entrate, invece, sorda e ottusa, ha proceduto alla rettifica della dichiarazione dei redditi ex art. 36-ter citato. In risposta Cushman & Wakefield ha prodotto un’istanza di accertamento con adesione che è stata rigettata.

Col ricorso, presentato alla Commissione Tributaria Provinciale di Milano, sono state impugnate sia la comunicazione di rigetto della proposta di accertamento con adesione, sia la rettifica della dichiarazione. Per quest’ultima, in particolare, l’Ufficio ha chiesto una pronuncia di inammissibilità del ricorso ritenendola un atto non impugnabile, in attesa dell’emissione della relativa cartella di pagamento.

La sentenza dei giudici milanesi è piuttosto interessante.

Preliminarmente ha precisato che la comunicazione ex art. 36-ter citato è <<impugnabile in quanto si identifica come un atto col quale la Pubblica Amministrazione comunica al contribuente una pretesa tributaria ormai definita>>. Ha, quindi, respinto la richiesta di inammissibilità del ricorso presentata dall’Agenzia delle Entrate.

Nella parte relativa allo svolgimento del processo, la sentenza ha descritto il comportamento della Direzione Provinciale I di Milano la quale, dopo la presentazione del ricorso di Cushman & Wakefield, <<a seguito di ulteriori controlli>>, ha annullato l’accertamento ritenendolo infondato. Di conseguenza ha chiesto <<l’estinzione del ricorso per cessata materia del contendere, con compensazione delle spese>>.

Il difensore, dott. Maurizio Reggi, ha ritenuto inaccettabile tale pretesa e, come si legge nella sentenza, ha presentato una memoria <<comunicando la propria opposizione alla richiesta dell’Ufficio di dichiarazione della cessata materia del contendere per inammissibilità e, diversamente, non si oppone alla cessazione della materia del contendere solamente se la controparte (Ufficio) viene condannata al risarcimento delle spese di giudizio a favore della ricorrente. Ciò in quanto la parte si è resa oltremodo diligente e collaborativa in tutte le fasi endoprocedimentali mentre l’Ufficio non ha motivato in nessun modo la “opportuna ed attenta istruttoria” che lo ha portato ad emettere un provvedimento di sgravio>>.

La parte motiva della sentenza si conclude così: <<la Commissione ritiene quindi che all’Agenzia delle Entrate siano addebitate le spese processuali in quanto nella presentazione del ricorso la parte non ha prodotto ulteriore documentazione oltre a quella già consegnata all’Ufficio in sede di verifica dei versamenti>>.

Articolo pubblicato su autorizzazione di Cushman & Wakefield.